全球最重要的29家银行

导读:中资银行的综合实力差距还是比较大。

【正文】

2024年11月26日,金融稳定理事会(The Financial Stability Board,FSB)发布2024年全球系统重要性银行名单(Global Systemically Important Banks,简称G-SIBs)。解读如下,

一、2024年全球系统重要性银行名单公布(总数仍为29家)

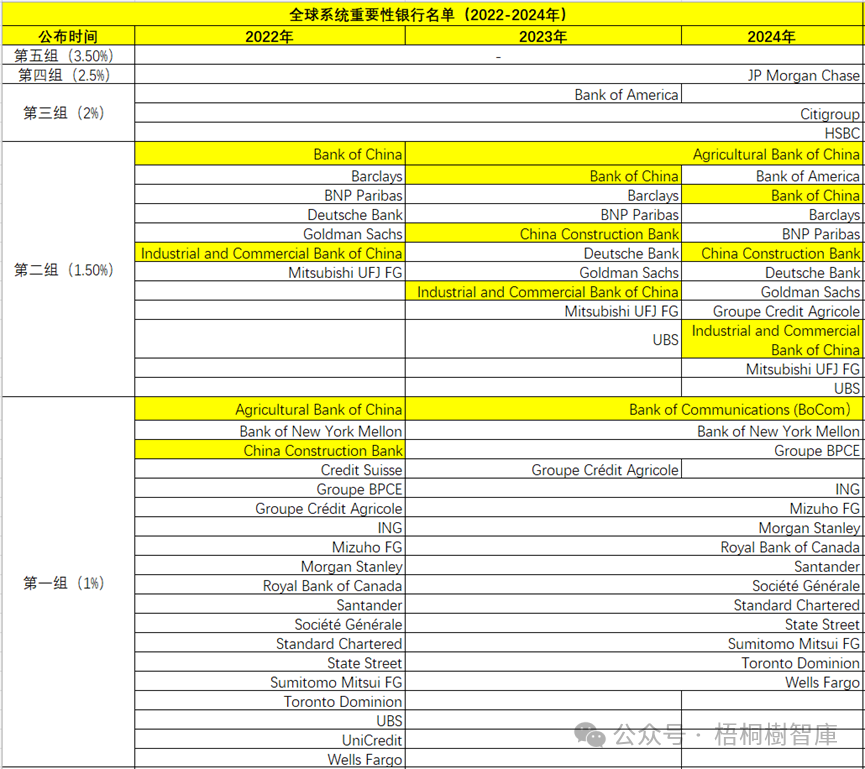

2024年全球系统重要性银行名单调整幅度总体不大(注意:每一组内的银行按字母排序、并非是按系统重要性排序,且2024年名单排序使用的是2023年底数据)。

(一)第五组仍然为空缺(组别越高越重要)。

(二)第四组仍然只有一家银行,即摩根大通(JPMorgan Chase)。

(三)第三组由之前的三家变为两家,分别为Citigroup(花旗)和HSBC(汇丰),原先的美国银行降至第二组。

(四)第二组由之前的10家增至12家,新进入的两家银行分别为美国银行(Bank of America)和法国农业信贷银行(Groupe Crédit Agricole)。其中,法国农业信贷银行原来位于第一组别,今年的组别有提升。

(五)第一组由之前的15家变成14家,法国农业信贷银行提升至第二组别。

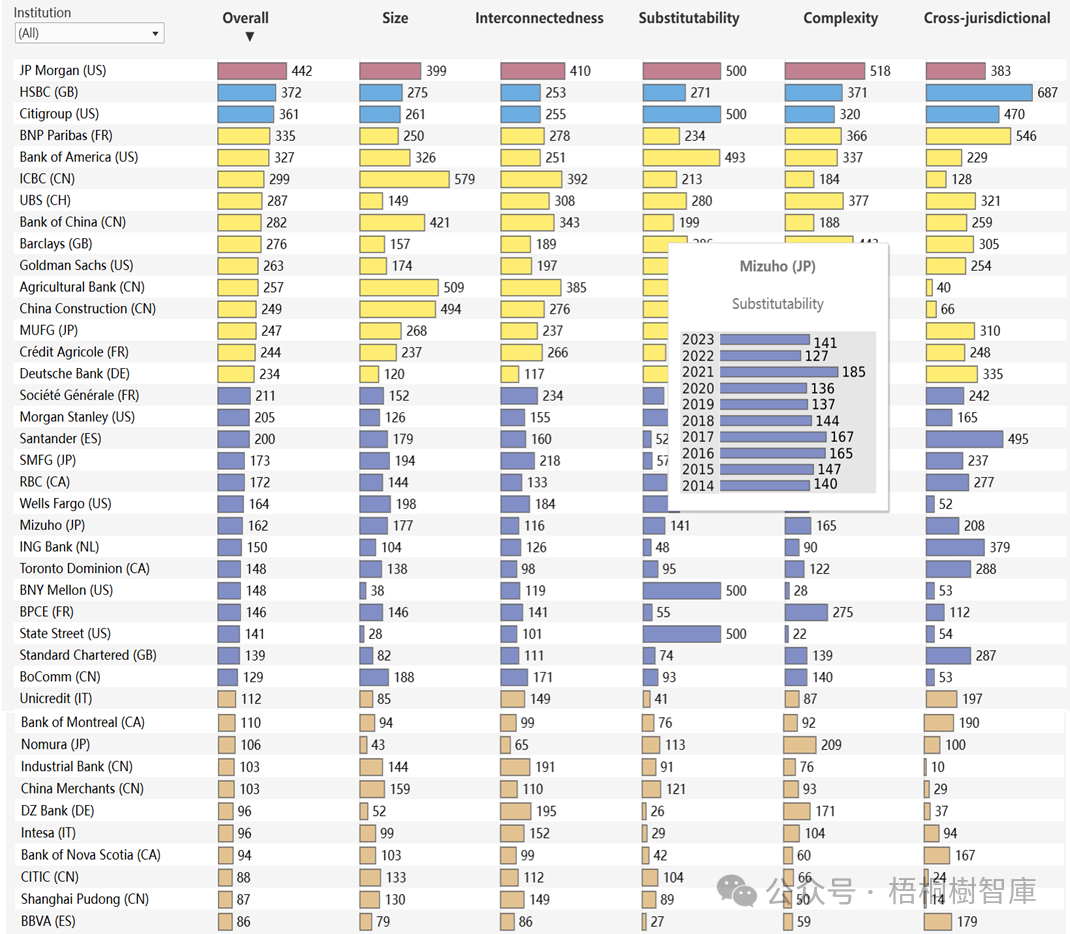

二、金融大国向金融强国迈进:除规模维度外,中国上榜的几家银行得分均比较低

和第四组、第三组的三家银行相比,中国的几家大行组别并未发生变化,但和摩根大通、花旗及汇丰等三家银行相比仍有差距,且得分差距还比较大。

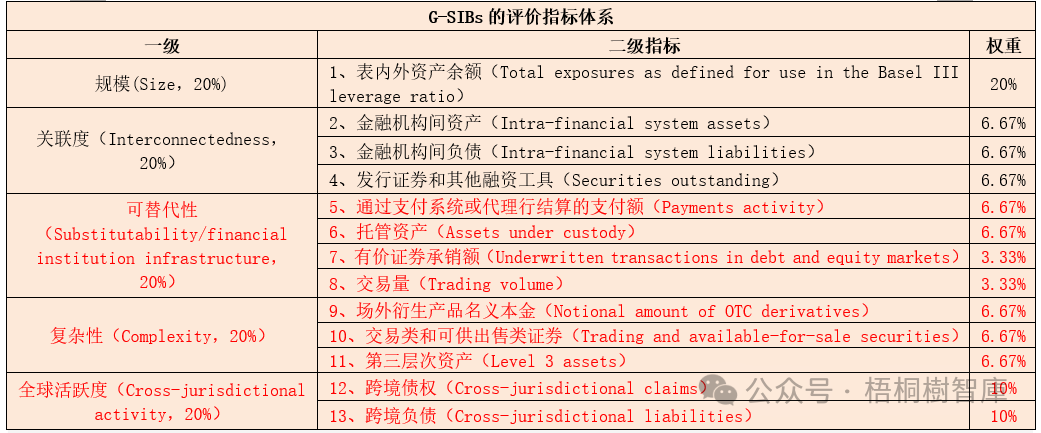

(一)从G-SIBs四个维度得分的对比情况来看,

1、规模维度上(以表内外总资产代替),工行、农行、建行和中行分别以579、509、494和421的得分位列全球前四,不仅超过摩根大通的399分,也远超其它G-SIBs。

2、关联度上(即金融机构间同业业务),工行、农行、中行和建行也分别以392、385、343和276的得分位列全部G-SIBs第2、第3、第4和第6。

此外,摩根大通位居第1、BNP Paribas位居第5.

这意味着,中国四家大行在体量上已经足够大,而与其它银行的差距主要体现在可替代性、复杂性以及全球活跃度(跨境活动)等三个维度上。

3、可替代性维度来看,摩根大通、花旗、BNY Mellon、State Streett 美国银行分别以500、500、500、500和493的得分位居前五,而工行、中行、农行和建行分别只获得213、199、224和224的得分,且工行和中行的得分低于农行和建行。

4、从复杂性维度来看,摩根大通、Barclys、Goldman Sachs分别以518、443和430的得分位居前3,UBS、HSBC、BNP Paribas、Deutsche Bank则分别以377、371、366、363的得分紧随其后。工行、中行、农行和建行的得分仅分别有184、188、129和187.

5、从全球活跃度来看,HSBC、BNP Paribas、Santander、Citigroup分别以687、546、495、470的得分位居前四,而工行、中行、农行与建行的得分仅分别有128、259、40和66。

(二)可以看出,除规模维度外,中国入榜的几家银行在关联度、可替代性、复杂性和全球活跃度上的得分均明显偏低,且和头部几家相比分差还比较大,特别是在可替代性、复杂性和全球活跃度方面。

根据G-SIBs的评价指标体系,除规模外的其余几个维度主要指在全球支付结算体系中的份额、参与全球金融市场的深度、托管规模以及跨境业务等。与此同时,由于中国几家国有大行的规模体量已经远远超过其它G-SIBs,关联度差距较小,这意味着后续中国几家国有大行将更加注重质量提升,而非体量,实际上中央金融工作会议也是这种方向。

(三)目前金融强国建设已经成为明确方向,但从中国几家大行的G-SIBs得分情况看,规模上已经足够大且遥遥领先,但重要性并不突出,即呈现出“大而不强”的特征,影响力偏弱。后续,在金融大国向金融强国之路迈进的过程中,中国几家大行势必要弥补其在全球支付结算体系、全球金融市场、托管以及跨境业务等领域中的不足。

也即,中国几家国有大行后续参与全球金融市场、经贸体系的力度仍需进一步加强,以不断提升自身的影响力。换言之,中国几家国有大行的国际化特征和成分还不够突出。

三、结语

(一)和2023年相比,2024年G-SIBs名单没有发生变化,均为29家,只是部分银行适用的组别进行了调整。其中,美国银行组别下移的原因是其复杂性维度得分下降较多(主要指场外衍生品名义本金、交易类和可供出售类证券、第三层次资产规模的收缩等),法国农业信贷银行组别提升的原因是其跨境行为得分上升较多。

此外,瑞银因其收购瑞士信贷使其总体得分上升不少,而花旗集团则因其缩减海外零售业务而使其总体得分下降较多。

(二)一般在更新G-SIBs名单起的14个月后的1月起适用新组别的资本缓冲要求,故本次公布了,相当于2026年1月开始各银行要适用相对应组别的资本缓冲要求。

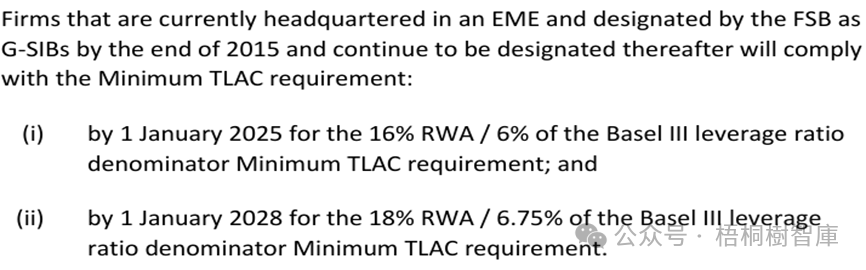

(三)同时G-SIBs还应满足TLAC(总损失吸收能力)标准,这一标准自2019年1月1日分阶段实施。也即,G-SIBs需满足两个条件,

1、2025年1月1日起,外部总损失吸收能力风险加权比率和杠杆比率分别不得低于16%和6%。

2、2028年1月1日起,外部总损失吸收能力风险加杠杆比率和杠杆比率分别不得低于18%和6.75%。

目前,在充分考虑已发行TLAC债券规模、存款保险基金计入等基础上,工农中建均可实现达标,将于2025年初顺利度过过渡期。

…………